Verfoeide aandelen doen het vaak beter dan favorieten

8 februari 2019 - 07:29u

Wetenschappelijke onderzoekers hebben ontdekt dat een toenemende bewondering voor een bedrijf veelal wordt gevolgd door gemiddeld lagere rendementen.

Wat zijn de meest gehate aandelen van het Damrak? Houdt ze in de gaten want wetenschappelijk gezien gaan ze het gemiddeld gezien beter doen dan de favorieten. Let wel gemiddeld, dat betekent dus niet allemaal. Maar toch, aandeelhouders van TomTom, Pharming, PostNL, Altice Europa, Aegon en de bouwers om maar wat te noemen, volgens de wetenschappers hoeft u de moed nog niet op te geven.

Wetenschappelijk onderzoek

Dit komt naar voren uit een academisch onderzoek van een aantal jaren geleden, dat is uitgevoerd door Deniz Anginer, een econoom verbonden aan de Development Research Group van de Wereldbank, en Meir Statman, hoogleraar aan de Santa Clara University.

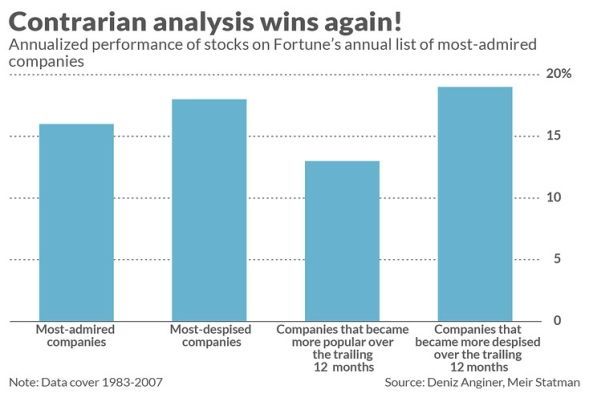

De onderzoekers inventariseerden eerst de bedrijven die Fortune gedurende een periode van bijna 25 jaar tot en met 2007 had geïdentificeerd als de meest bewonderde bedrijven en vergeleken vervolgens de rendementen van deze aandelen met die van de meest verachte bedrijven in de ranglijst.

Rendementsverschillen

Dat leidde tot een opmerkelijke bevinding. De portefeuille met de verachte aandelen bleek de portefeuille van de meest bewonderde bedrijven met bijna twee procentpunten per jaar te overtreffen.

Ook ontdekten de onderzoekers dat een toenemende bewondering werd gevolgd door gemiddeld lagere rendementen (zie onderstaande grafiek).

Een verklaring voor dit verrassende resultaat is dat het rendement van een aandeel vaak geen reflectie is van hoe het bedrijf het in absolute zin doet. Het is eerder een reflectie van hoe het bedrijf presteert ten opzichte van de verwachtingen van beleggers.

Lat ligt hoog voor bewonderde bedrijven

Beleggers hebben namelijk hoge verwachtingen van een bedrijf dat tot de meest bewonderde ondernemingen behoort. Deze verwachtingen creëren een hoge horde, die de onderneming moeilijk kan nemen. Voor bedrijven die worden veracht daarentegen ligt de lat laag, waardoor het voor zo'n onderneming relatief eenvoudig is om de verwachtingen te overtreffen.

Klein groepje winnaars

Anginer en Statman waarschuwen wel dat beleggers voorzichtig moeten zijn als ze de conclusies van hun onderzoek willen gebruiken bij hun beleggingsbeslissingen. Ze ontdekten namelijk ook dat veel aandelen van bedrijven die worden veracht behoorlijk slecht presteerden. Het hoge gemiddelde van de portefeuille van gehate bedrijven is afkomstig van een relatief klein aantal grote winnaars.

Het is daarom riskant om slechts één of twee aandelen uit de lijst van gehate bedrijven te selecteren, in de hoop op een goed rendement.

Oftewel diversificatie is essentieel.

Laatste blogposts

17 april 2024 - 07:17u

In al uw beleggingsbeslissingen moet u de komende dertig jaar rekening houden met de drie D's: decarbonisatie (stoppen met fossiele energie), demografie (vergrijzing) ...

Meer »

31 maart 2024 - 05:56u

Professionele beleggers overschatten de juistheid van hun voorspellingen van de economie en de beurs met 140 procent. Kortom niet alleen voorspellen guru's de markt sl...

Meer »

17 maart 2024 - 09:24u

Rienk Kamer was een van de bekendste in Nederland. Een doemdenker die continu voorspelde dat de koersen zouden gaan crashen. Hij werd er zo populair mee, vertelde hij,...

Meer »