Guru's: zijn aandelen goedkoop?

3 december 2018 - 05:58u

De waarde van aandelen ligt nu zo'n zes procent onder de reële waarde, aldus topguru Callahan van Icon Advisors. Er zijn analisten die er anders over denken.

Zo waarschuwt MarketWatch dat de sterke daling van de Amerikaanse S&P 500-index niet betekent dat aandelen nu goedkoop zijn.

Veel beleggers beschouwen de markt momenteel als goedkoop, na de recente koersdalingen, in combinatie met de voorspelling dat de bedrijfswinsten dit jaar met gemiddeld 22,4% zullen stijgen.

"Aandelen liggen ongeveer 6% onder onze schatting van de reële waarde", zegt Craig Callahan, oprichter en president van Icon Advisors.

Overdreven reactie beleggers

Volgens hem reageren beleggers overdreven op tegenslagen, zoals de stijgende importheffingen op de handel tussen de VS en China, waarvan de gevolgen moeilijk te voorspellen zijn. Hij verwacht dat de aandelenmarkt komend jaar met minimaal 6% en waarschijnlijk met 10% tot 12% zal stijgen, vanwege de aanhoudende winstgroei.

Maar andere analisten zijn niet zo optimistisch. Zij gebruiken verschillende methoden om de reële koers te berekenen waarmee ze hun voorzichtige aanpak onderbouwen.

Gerealiseerde winsten in plaats van toekomstige winsten

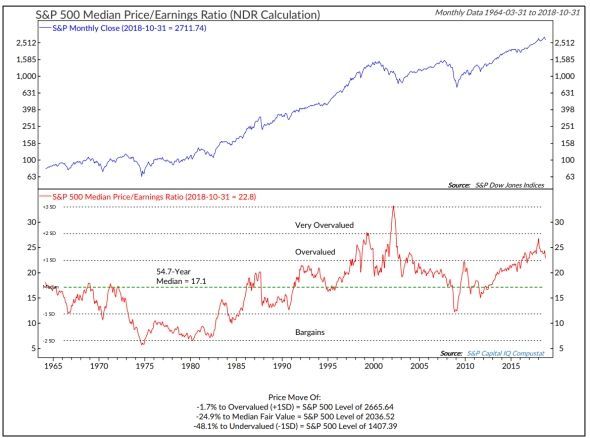

Willie Delwiche, beleggingsstrateeg bij RW Baird, geeft er bij het bepalen van de juiste waardering de voorkeur aan te kijken naar gerealiseerde winsten in plaats van toekomstige winsten, omdat de winstprognoses historisch onbetrouwbaar zijn.

Ook geeft hij er de voorkeur aan om de mediane prijs- en winstcijfers voor de S&P 500 te nemen, in plaats van gemiddelden, omdat dit bedrijven elimineert die niet representatief zijn voor de bredere markt.

Duur

Met deze methode ziet Delwiche de markt als duur, met een waardering voor de S&P 500 van 22 keer de winst, tegen een typische premie van 17,1 keer de winst. "Het beste wat we kunnen zeggen is dat het goedkoper is dan het was. Maar we beschouwen de waarderingen nog altijd als een tegenwind voor aandelen", aldus Delwiche.

Rente en inflatie als spelbreker

Amanda Agati, mede-hoofdstrateeg bij PNC Financial, geeft echter de voorkeur aan de verhouding tussen de koers en de toekomstige winsten als maatstaf voor de waarderingen.

Op basis van deze maatstaf zijn aandelen 2018 ingegaan met een prijspeil van 20 keer de toekomstige winst, zo verklaart ze. Na een jaar van sterke winstgroei en een geringe prijsstijging in de S&P 500, zijn de waarderingen volgens Agati nu een stuk aantrekkelijker. Deze zijn momenteel lager dan 16 keer de toekomstige winst, het laagste niveau in vijf jaar.

Maar dit betekent volgens haar niet dat de waarderingen en mogelijk de aandelenkoersen vanaf de huidige niveaus zullen stijgen. Dat komt omdat vastrentende beleggingen door de renteverhogingen voor het eerst in jaren een minder volatiel alternatief bieden voor de aandelenmarkt, terwijl de stijgende inflatie ook een rem op de toename van de waarderingen kan zetten.

"Als je van 0 tot 2% inflatie overschakelt naar een inflatie van 2% tot 4%, worden de waarderingen historisch gezien met gemiddeld 1 punt gedrukt, omdat een stijgende inflatie het rendement van investeerders aantast", zo licht Agati toe.

Toekomstige winstgroei

Volgens Alec Young, managing director van het wereldwijde marktonderzoek bij FTSE Russell, is de centrale vraag die moet worden beantwoord om te bepalen of de aandelenmarkt goedkoop is: hoeveel zal de winst volgend jaar groeien?

De consensus voor de verwachte winstgroei van de S&P 500 in 2019 bedraagt volgens FactSet 8,7%. Dat komt neer op een waardering van 15,2 keer de verwachte winst.

Veel onzekerheden

Volgens Young houden deze schattingen echter geen rekening met de macro-economische risico's die er zijn, zoals een vertraging van de wereldwijde economische groei, onzekerheden rondom de Brexit, de Italiaanse begrotingsonderhandelingen, toenemende handelsspanningen en oplopende rentetarieven.

Volgens Young worden de markten geconfronteerd met de grootste macro-economische onzekerheid sinds de Europese schuldencrisis in de eerste jaren van dit decennium. Beleggers reageerden destijds op die onzekerheid door de koers-winstverhouding van de S&P 500 naar een niveau te sturen dat aanzienlijk onder het huidige niveau ligt.

Waardering

Keith Wibel, president van Foothills Asset Management, wijst erop dat de afgelopen 40 jaar de belangrijkste determinant voor de koerswinsten een stijging van de waardering was en niet de winstgroei. "Ironisch genoeg presteert de beurs doorgaans niet goed wanneer er een zeer sterke winstgroei is. Een dergelijke winstgroei is namelijk al meegewogen door beleggers, die vervolgens verwachten dat de winstgroei terugvalt naar het gemiddelde."

Op de lange termijn hebben wijzigingen in waarderingen bijna altijd betrekking op de rentetarieven, meent Wibel. Hij haalt de stierenmarkt van de jaren 80 aan als voorbeeld. Toen Fed-voorzitter Paul Volcker de rente in 1981 richting de 20% duwde, handelde de S&P 500 tegen 6 tot 8 keer de winst. "Door de gestage daling van de rentetarieven in de daarop volgende decennia, zag je de waarderingen groeien van 6 naar 20", aldus Wibel.

Oplopende rente

Rentetarieven spelen een belangrijke rol bij het bepalen van de prijs van financiële activa. Zo schoten de aandelenkoersen vorige week omhoog nadat Fed-voorzitter Jerome Powell liet doorschemeren dat het tempo van de renteverhogingen volgend jaar langzamer zou kunnen zijn dan eerder werd gedacht.

Maar zelfs als de rente langzamer stijgt dan verwacht, zal deze nog steeds oplopen. Dat betekent volgens Wibel dat de waarderingen op basis van de koers-winstverhouding waarschijnlijk zullen dalen, waardoor aandelen slechts marginaal aantrekkelijker zijn dan obligaties.

De komende vijf jaar zal de aandelenmarkt waarschijnlijk ergens tussen de 3% en 8% stijgen, zo voorspelt Wibel. Dat is flink minder dan de bijna 14% van jaarlijkse rendementen die de S&P 500 volgens FactSet heeft opgeleverd in de afgelopen tien jaar.

Laatste blogposts

17 april 2024 - 07:17u

In al uw beleggingsbeslissingen moet u de komende dertig jaar rekening houden met de drie D's: decarbonisatie (stoppen met fossiele energie), demografie (vergrijzing) ...

Meer »

31 maart 2024 - 05:56u

Professionele beleggers overschatten de juistheid van hun voorspellingen van de economie en de beurs met 140 procent. Kortom niet alleen voorspellen guru's de markt sl...

Meer »

17 maart 2024 - 09:24u

Rienk Kamer was een van de bekendste in Nederland. Een doemdenker die continu voorspelde dat de koersen zouden gaan crashen. Hij werd er zo populair mee, vertelde hij,...

Meer »