Menselijk gedrag bepaalt succes belegger

8 mei 2022 - 07:41u

Er is één factor die bepaalt of beleggers succesvol zijn: menselijk gedrag. Bijvoorbeeld het gedrag dat wordt bepaald door een grote afkeer van verlies.

Wetenschappers hebben vastgesteld dat de psychologische pijn van verlies minstens twee keer zo sterk is als het plezier van winst. Vandaar dat veel beleggers met ondermaats presterende aandelen blijven zitten. Ze zijn psychologisch niet in staat hun verlies te nemen.

Ze, hullie en andere manipuleerders

Op de IEX forums zie je dan ook nog vaak dat iedereen - ze, hullie en andere manipuleerders - de schuld krijgt van dit verlies behalve de persoon die niet alleen heeft besloten de aandelen te kopen maar ze ook nog eens vast te houden toen het tegenviel.

En uiteindelijk, als de angst het wint van de verliesaversie, verkopen deze emo beleggers hun aandelen toch nog. Maar dan vaak weer op een verkeerd moment. Namelijk als het crasht.

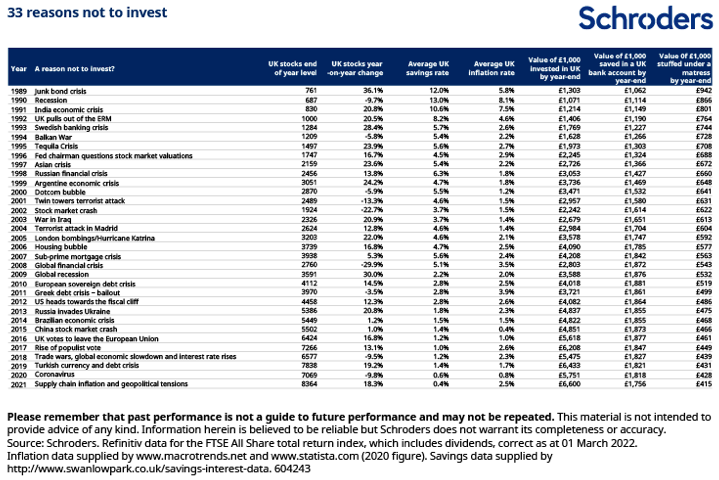

Nick Kirrage, fondsbeheerder bij Schroders, onderzocht de schokken en crashes die de afgelopen vier decennia op de aandelenmarkten hebben plaatsgevonden.

Beurscrashes

De Russische inval in Oekraïne en de pandemie liggen natuurlijk nog het meest vers in het geheugen. Toen zijn er grote dagverliezen geleden, maar die dalingen waren nog bescheiden ten opzichte van andere correcties sinds 1989.

De wereldwijde financiële crisis van 2008 leidde tot de ergste wereldwijde recessie sinds de jaren dertig van de vorige eeuw. In dat jaar is de FTSE All-Share met 30% gedaald, het slechtste jaarrendement sinds 1989.

In 2001 daalde de FTSE All-Share index met 13%. Dit was na het uiteenspatten van de dotcom-zeepbel aan het eind van de jaren negentig. Het viel ook samen met de aanslagen op het World Trade Centre in New York in september van dat jaar. De periode werd ook gekenmerkt door een wereldwijde economische inzinking. De FTSE All Share index daalde met 22% tot eind 2002.

Kortom crashes vinden regelmatig plaats. Vandaar dat er veel redenen zijn om niet te beleggen.

De tabel toont genoeg wereldwijde gebeurtenissen die aandelenbezitters in een van die jaren hebben afgeschrikt. Volgens Nick Kirrage verliezen we al snel het zicht op wat er in het verleden is gebeurd. "Ingegeven door angst doen beleggers soms dingen die hun persoonlijke rijkdom nog jaren kan schaden", zoals Kirrage het omschrijft.

Er bestaat geen perfect moment

Want beleggers die voor cash kozen, zagen hun spaargeld door inflatie worden uitgehold, in een periode waarin de aandelenmarkt een opleving kende. Moraal van het verhaal: er bestaat geen perfect moment om geld in de aandelenmarkt te steken. Wie daarop wacht, is op de lange termijn waarschijnlijk slechter af dan degene die zijn geld in de tussentijd heeft laten werken.

Laatste blogposts

17 april 2024 - 07:17u

In al uw beleggingsbeslissingen moet u de komende dertig jaar rekening houden met de drie D's: decarbonisatie (stoppen met fossiele energie), demografie (vergrijzing) ...

Meer »

31 maart 2024 - 05:56u

Professionele beleggers overschatten de juistheid van hun voorspellingen van de economie en de beurs met 140 procent. Kortom niet alleen voorspellen guru's de markt sl...

Meer »

17 maart 2024 - 09:24u

Rienk Kamer was een van de bekendste in Nederland. Een doemdenker die continu voorspelde dat de koersen zouden gaan crashen. Hij werd er zo populair mee, vertelde hij,...

Meer »